こんにちは、地方公務員のノリです。

僕は投資を行い、3年間で資産を10倍に増やすことができました。

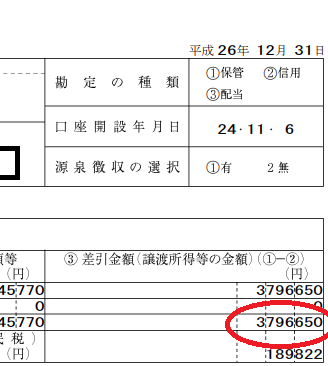

これは投資2年目で約380万円の利益が出た年の年間取引報告書です。

赤枠で囲った数字が、その年の利益です。

誰でも使用できる特定口座での売買で得た利益ですので、日本では利益の20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税金がかかります。

380万×0.20315=77万1970円が税金として差し引かれ、303万円しか口座に残りません。(380万-77万=303万円)

しかし、もし仮に、この年のすべての取引をNISA口座で行っていれば、380万円すべてが口座に残ります。

これがNISA口座の一番のメリットです!

本日は、売買手数料0円かつ売買で得た譲渡利益が非課税となるNISA(少額投資非課税制度)について、まとめてみます。

本記事の内容

- NISA口座での譲渡利益は25%UPする?

- NISAとは

- NISA口座の種類と内容

- NISA口座と特定口座の比較

- NISA口座のデメリット

- まとめ

以下、詳しく説明していきます。

NISA口座での譲渡利益は25%UPする?

冒頭でも説明しましたが、NISA口座は非課税口座ということで、譲渡利益・配当利益に対して通常20.315%かかる税金が全くかかりません。

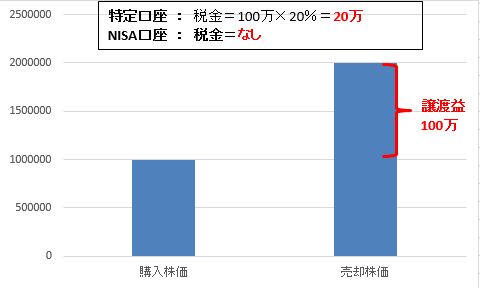

例えば、NISA口座ではなく、一般的に使われることの多い特定口座(証券会社が売買歴をまとめて計算してくれる)を使って売買を行い、譲渡益が100万円あれば、通常は税率20%分(正確には20.315%ですがわかりやすく20%とします)が差し引かれ80万が最終利益となります。

しかし、NISA口座で購入していれば、税金がないので、そのまま100万が利益になります。

※売買で得た差額の利益を譲渡益といいます

最終的に手元に残る利益が、80万円から20万増え100万になるので、

利益が25%UPします。

NISA口座を利用しない理由がありません。

◆NISAとは

NISAは2014年に始まりました。

NISAの由来

イギリスのISA(Individual Savings Account)という個人貯蓄口座をモデルにし、日本版のISAということで、Nippon Individual Savings Account の頭文字を取り、NISAと名づけられました。

NISAが始まった背景

NISAが始まった背景として、以下のことが挙げられます。

・税率UPによる投資環境の悪化

2013年12月までは税率が10%の特例がありましたが、2014年より特例が終了し20%となることで、株式や投資信託の運用環境が悪化することが懸念されました。

・預貯金が市場に流れることでの経済の活性化

日本の金融資産は特に預貯金の割合が高く、銀行に眠るお金が多いことから、個人がより資産運用を行いやすい環境を整えることで、多くのお金が市場に流れ、経済の活性化が図ることができると考えられました。

・自分たちの資産は自分たちで築く

個人の中でも、特に給与の低い20代30代の若い世代は、将来の自分たちの生活を豊かにする資産は自分たちで築く、といった考えが必要であるということで、国として「貯蓄から投資へ」という方針を掲げ始めました。

上記のような背景があり、このNISA制度が始まりました。

NISAの種類と内容

NISAは以下の3種類あります。

NISA

利用対象者:20歳以上

非課税投資枠:毎年120万円までの新規投資(開始2年間は100万までで3年目から現在の120万になりました)

非課税期間:最長5年

投資可能期間:2014年~2023年

非課税対象:株式や投資信託からの配当、譲渡益

ジュニアNISA

利用対象者:0歳~19歳

非課税投資枠:毎年80万円までの新規投資

非課税期間:最長5年

投資可能期間:2016年~2023年

非課税対象:株式や投資信託からの配当、譲渡益

その他:運用は親権者が行う、18歳までは払い出し制限あり

つみたてNISA

利用対象者:20歳以上

非課税投資枠:毎年40万円までの新規投資

非課税期間:最長20年

投資可能期間:2018年~2037年

非課税対象:指定された投資信託からの分配金、譲渡益

その他:長期の積立・分散投資に適すると判断された投資信託しか対象とならない

NISA口座と特定口座の比較

さきほど説明した3つのNISAの中でも年間の非課税投資枠が一番大きい「NISA」について、特定口座と比較してみます。

開設できる口座

NISA口座:一人一口座までに限られる

特定口座:証券会社何社でも開設可能

年間運用額

NISA口座:年間で運用できる上限が120万円(NISA 開始2年間は100万)までで、その年にしか使えない

特定口座:上限なし

運用期間

NISA口座:非課税として運用できるのが5年間までで、5年後は6年目の枠へロールオーバー(引継ぎ)が可能

特定口座:期限なし

ロールオーバーとは

5年の運用期間を終えるタイミングで、6年目にどうするか3つの中から選択する必要があります。

- 売却して利益確定する

- 課税口座(一般口座、特定口座)へ移す

- 6年目の非課税投資枠(120万)へ移す

この、6年目の非課税投資枠へ移すことをロールオーバーといいます。

ちょっとわかりづらいと思うので、表に表してみます。

平成26年の投資分(この年は投資上限枠が100万)が、非課税の5年間の運用を終える平成30年内に、

1、売却して利益確定する

2、課税口座(一般口座、特定口座)へ移す

3、平成31年の非課税投資枠(120万)へ移す(ロールオーバー)

この3つの選択肢から1つ決める必要があります。

※なお、26年に投資した商品の評価額が仮に150万まで増えたとしても、6年目の120万円の枠に引き継ぐことが可能です。

取引可能な投資商品

NISA口座:上場している株式や投資信託、リートなどに限られる

特定口座:NISA対応商品に加え、FX、債券など多くの商品へ投資可能

番外編:売買手数料

NISA口座:売買手数料は、特定のネット証券では無料

特定口座:各社が決めた手数料がかかる

※しかし、ネット証券に限っては、近年、特定口座でも売買手数料無料を掲げる証券会社も出始めています。近い将来、売買手数料はかからないのが主になる可能性もあります。

NISA口座では、非課税という最大メリットがある分、特定口座よりも使用するうえでの制限が多くありますが、ネット証券によっては、譲渡益や配当が非課税に加え、購入時の売買手数料無料の証券会社があります。

売買手数料無料のインパクトも非常に大きいと言えます。

NISA口座のデメリット

デメリットは以下のとおりです。

損益の繰り越し・通算ができない

NISAの1番のデメリットは、損益が出た場合に、損益繰り越しや、特定口座との損益の通算ができないことです。

特定口座では損益が出た場合に、その年の確定申告で申告を行えば翌年から3年間損益の繰り越しを行うことができますので、翌年利益がでれば、前年の損益と今年の利益と相殺し、税金を抑えることができます。

例えば、ある株式が、1年目の株価が100万、2年目が40万、3年目が80万、4年目が150万で、毎年その価格で利益確定をしたとします。

対前年株価の損益は、2年目-60万、3年目+40万、4年目+70万となります。

損益繰越あり、なしでどのような違いになるのか、以下の通りです。

※ここではわかりやすく税率20%で計算しています。

| 株価 | 損益 | 税額 | ||

| 損益繰越なし | 損益繰越あり | |||

| 1年目 | 1000000 | 0 | 0 | 0 |

| 2年目 | 400000 | -600000 | 0 | 0 |

| 3年目 | 800000 | 400000 | 80000 | 0 |

| 4年目 | 1500000 | 700000 | 140000 | 100000 |

表を見ていただければわかると思いますが、損益繰越ありとなしでは、最終的な税額で12万円分の差がつきます。

また、様々な証券口座で特定口座で売買を行っている場合、一方の口座で利益が出ていて、もう一方の口座でマイナスがあれば、損益を通算し、税金を抑えることができます。

例えば、ある年のA証券口座での利益が100万、B証券口座では-40万、C証券口座では-20万だとした場合に損益通算あり、なしでどのような違いになるのか、以下の通りです。

| 損益 | 税額 | ||

| 損益通算なし | 損益通算あり | ||

| A証券 | 1000000 | 200000 | 120000 |

| B証券 | -400000 | 0 | 0 |

| C証券 | -200000 | 0 | 0 |

損益通算あり、なしでは、税額が8万円分の差がでます。

このように、損益の繰越、通算ができないのが、NISAのデメリットと言えます。

利益に対して税金がかからないというメリットがありますが、利益が出なかった場合の損益に対しては弱いのが特徴です。

しかし、結局はこの方法については、数多くの口座を開設し、様々な投資商品の売買を繰り返し行う投資の経験豊富な方が行う裏技のようなものです。

投資初心者や、仕事の傍ら副業レベルでコツコツと投資を行う方にとっては、そこまでのスキルは必要ありませんし、使いこなすには何年以上も投資を学び、経験を積む必要があります。

この記事を読んでいる方にとっては、NISAのこれらのデメリットは、はっきり言って関係ないレベルです。

それよりも、非課税になるメリットの方が数百倍の価値があり、投資初心者でもそのメリットを十分使いこなすことができます。

投資を行う際は、NISA口座を上手に活用しましょう!

口座は一人一口座まで

口座を一人一口座までしか開設できないことに付随して、証券会社を年途中で変更することもできません。

翌年に他の証券会社へ変更することはできますが、その手続きも面倒になります。

保有している商品を移すことができない

特定口座で保有中の商品を、途中でNISA口座へ移すことはできません。

NISAの非課税枠は、あくまで新たに投資する商品に限られます。

以上のように、デメリットはありますが、20%の税金が掛かるはずの利益に対し、非課税となるNISAのメリットは、すべてのデメリットを凌駕するだけのインパクトがあるのは間違いありません。

譲渡益、配当にかかる税金が非課税という最大利点がありますので、利用しない理由はないと言えます。

・まとめ

- NISA口座での譲渡利益・配当には20.315%の税金がかからない

- NISA口座は、NISA,ジュニアNISA,つみたてNISAの3種類があり、それぞれ投資可能枠が違う

- NISA口座は非課税という最大利点があるため、特定口座よりも使用上の制限が多い

- NISA口座の一番のデメリットは、損益繰越・損益通算ができないことだが、投資初心者にとってこれらは使いこなすことが難しいスキルなので、デメリットとして考えるほどものではない

- 結論として、NISA口座を使わない理由がない

投資を行う際は、NISA(少額投資非課税制度)を利用し、賢く資産運用を行いましょう。

以上、「NISA口座とは」でした。

最後まで読んでいただきありがとうございました。