こんにちは、地方公務員のノリです。

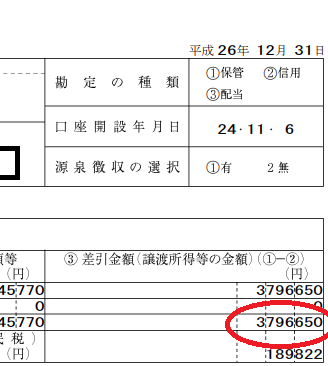

僕は投資を行い、3年間で資産を10倍にすることができました。

これは投資2年目で379万円の利益が出た年の年間取引報告書です。

これまでハイリスクハイリターン銘柄の売買で失敗も経験し、精神的な負担も多々ありましたが、投資の勉強をしていく中で、株価を気にせず、安定した利回りが期待できる投資方法に出会いました。それがインデックス投資です。

昨今の、コロナショックにより株式市場が暴落し、株価が安定しておりませんが、こんな時こそ、ドルコスト平均法でのインデックス投資が最適です。

長期での投資を考えれば、株価が下がっている今は、積み立て投資の絶好のチャンスです。

本日は、インデックス投資について、まとめていきます。

本記事の内容

以下、詳しく説明していきます。

インデックス投資の利回りは銀行普通預金金利の200倍以上

インデックス投信とは何か?について説明する前に、インデックス投資の利回りについて、銀行へ預金していた場合との差はどのくらいあるのか、金利を比べてみました。

1999年~2017年の19年間のデータを比較すると、

この19年間の銀行の普通預金の平均金利は、※0.036%です。

過去に金利が高い時期がありましたので現在の利回りより高い数字です。

一方、インデックス投信は、世界中で人気のある※MSCIコクサイインデックスを例に挙げると、同じ期間の19年間の運用平均利回りは7.47%です。

7.47÷0.036=207.5

その差なんと207.5倍です! 200倍以上の差が付きます!

※この商品は、モルガン・スタンレー・キャピタル・インターナショナル社が日本を除く先進国22カ国に上場する大中企業のうち約1300銘柄を採用する先進国株式連動のインデックス投信になります。

1999年12月を基準値100とすると、2017年12月で242(円ベース)となっております。

基準価格の上下はあるものの、19年間の年間平均利回りは7.47%となっております。

スタートを100万とし、そこから毎月5万円を19年間積み立てていた場合

| 積 立 元 金 | 12,400,000円 |

| 銀 行 預 金 |

12,436,638円 +36,638円 (+0.295%) |

| MSCIコクサイ |

23,812,194円 +11,412,194円 (+92.034%) |

銀行口座に預金をしている場合と、インデックス投資で積立をした場合では、最終的に1,000万円以上の差がつきます。

長期で複利運用を行えば、これだけ金額に差が出てきます。

銀行の預金ではお金は増えません。

少しでも早くインデックス投信の積立を行いましょう!

インデックスファンド(インデックス型投資信託)とは何か

インデックスファンド(インデックス型投資信託)とは、日経平均やTOPIX、ダウ平均やS&P500のような株価指数(インデックス)と同じ値動きを目指して運用されている投資信託をいいます。

おそらくほとんどの方が、日経平均株価やダウ平均株価のニュースを目にしたことがあると思います。

その指数と同じ値動きの「投資信託」というとわかりやすいと思います。

それをインデックス型投資信託といいます。

インデックス投資がおすすめの理由

インデックス投資のおすすめ理由は、少額から始められ・分散投資ができ・低コストで、手間がかからないからです。

「少額」からはじめることができる

インデックス投資は、ネット証券会社の口座を作ってしまえば、なんと100円から購入することができます。

投資をする資金がないという人もいますが、100円であればどうでしょうか?

さすがに100円を準備することができないという人はいないと思います。

インデックス投資は少額から手軽にはじめることができます。

「分散」投資でリスクを下げられる

インデックスファンドは、指数と同じ動きを目指す投資方法なので、構成する銘柄も一緒になり、多くの銘柄に分散投資されていることになります。

例えば、日経平均株価とは、日本の東証1部上場企業の225銘柄により構成されており、この指数と同じ運用を目指すというインデックスファンドであれば、この225銘柄で構成されていることになります。

つまり、このインデックスファンドを購入すれば、225銘柄に分散投資していることになります。

分散投資することで、個別株で運用をするよりもリスクを下げることができます。

インデックス投資は個人でも何百という銘柄に分散できる投資方法です。

「低コスト」で運用できる

投資信託の中でもインデックス型投資信託は、非常に低いコストで運用することができます。

投資信託を購入する際にかかる手数料は以下の2つがあります。

売買手数料:投資信託を購入する際にかかる手数料(1~3%)

通常、売買手数料については、購入する商品の1~3%が目安となりますが、ノーロード投資信託といい、購入時の手数料がかからない投資信託もあります。

購入時はしっかりと調べてから購入しましょう。

信託報酬:1年間、その投資信託を管理・運用してもらうための手数料(0.1~3%)

投資信託は、指数連動ではありますが、銘柄の選定、入れ替え、管理をしてもらうために手数料がかかります。

それを信託報酬といいます。

この信託報酬は、毎日、保有資産から差し引かれることになります。

インデックス投信の良いところは、この信託報酬が非常に低いところです。

購入時は売買手数料がかかりますが、信託報酬は毎日差し引かれるものなので、長期間積立する場合はこの手数料の違いで将来の運用額に大きな開きが出てきます。

手間がかからない

インデックスファンドは多くの商品があります。

どの商品を選ぶかは、検討する必要がありますが、その銘柄を決めてしまえば、あとはドルコスト平均法で、定額で定期的に購入する設定をするだけです。

ネット証券などで、毎月20日1万円分のインデックス投信を購入するよう設定してしまえば、あとは勝手に口座から引き落とされ購入して積み立ててくれます。

インデックス投資は、個別株式投資と違い、企業を分析し企業価値と将来性から株価を予想して売買したり、組み入れる銘柄を適宜変更したりする必要がありません。

指数によって値動きが決まるだけなので、自分が購入すると決めた投信を、決まった日に、決まった額だけコツコツと積み立てる(ドルコスト平均法を行う)だけで良いので、手間がかかりません。

ドルコスト平均法についてはこちらの記事の中で詳しく説明してます。

以上の理由から、インデックス投資は、金融商品の価格の上下に一喜一憂することを防ぎ、それが精神的に余裕を持つことに繋がり、投資成功への近道となります。

\オススメNO.1ネット証券はコチラ/

インデックス投資は、金融商品価格の上下に一喜一憂することなく、安心して投資できることが一番の強み

※2020年3月現在、コロナショックにより株式市場が暴落しており、株価が安定しておりませんが、このような時もコツコツと積み立てるだけでOKです。

インデックス投資のデメリット

インデックス投資のデメリットについては、以下の2点が投資家としての大きなデメリットと言えます。

一気に資産が増えない

指数連動の投資信託ですので、当然、市場平均どおりのリターンとなります。

個別株のように短期間で一気に資産が2倍、3倍に増えるといったことは起こりません。

インデックス投資は、長期的な目線で資産を築くということになります。

投資の知識がつきにくい

インデックス投資は、指数連動の投資信託ですので、何百という銘柄から構成されており、銘柄に特色がないため、ただ投信を保有しているだけでは投資の知識はつきにくいと言えます。

なぜなら、個別株の場合は、その企業・業界のニュース、決算内容などから株価が上下し、優待権利日の前後で株価に動きがあることなど、投資を行いながら疑問を感じ、そこで自分で調べて学ぶといった知識を得るきっかけがあるからです。

指数通りの動きで、大きな増減がないので、自分から投資を学ぶ姿勢がないと、インデックス投資だけでは投資に詳しくはなりません。

投資経験がない方や、詳しくならなくても良い、安定した運用を求めるだけといった方にはいいですが、投資の知識を得たいというかたは、 インデックス投資の他に、指数連動でない投資信託や、個別株投資、不動産リートなどに投資してみても面白いと思います。

インデックス投資よりも利回りの良い投資は?

インデックス投信は、商品が何百種類とありますので、一概に利回りが高いか低いかは結論づけしにくい商品ですが、平均すると利回りはそれほど高くはない商品です。

では、インデックスよりも利回りの良い投資方法はないのかどうか、ということですが、

インデックスよりも高い利回りを狙える商品はあります。

それが、アクティブ投資です。

アクティブ投資は、指数連動ではなく、指数を超える結果を目指した投資方法で、投資会社が独自に個別株の分析調査を行い、それらに投資を行い運用されています。

当然、アクティブ投資の方が良いのでは?と皆さん考えると思います。

しかし、過去の長期間の投資結果をみると、インデックス投資の多くの商品は、アクティブ投資よりも上回る結果を出しています。

なぜなら、インデックス投資の方が、安定した利回りが多いからです。

アクティブ投資は、指数を上回る成果を求めるが故に、インデックス投資よりもリスクを採る運用が多く、運用成績はインデックスよりも高い時もあるのですが、長期間で運用した結果、アクティブ投資が長期間インデックス投資を上回ることが難しく、結果的にインデックス投資の方が利回りは上回る結果となります。

インデックス投資はアクティブ投資と比較して利回りが低いときもありますが、20年、30年と長期で運用していけば、結果的にはアクティブ投資よりも、インデックス投資の方がトータルで収支が上回る確率が高くなるという結果がでております。

つまり、インデックス投資は長期での運用に強く、かつ、安定した利回りが期待できます。

完結にまとめると

アクティブ型は短期的な視点でミドルリスクミドルリターン

インデックス型は長期的な視点でローリスクローリターン

(長期ではインデックス投資の方がアクティブ投資を上回る可能性が高い)

となります。

インデックス投信の購入時に注意すること

インデックス投資は指数との連動を目指す信託なので、アクティブ投資と違い期待できる利回りが高くはないが、長期での運用に強く、平均的に安定したリターンが得られるとお伝えしました。

そのため、少しでも手数料を安く抑えることが、資産を増やすために重要になります。

そこで、それぞれの手数料を安くするために購入時に注意することは以下の通りです。

売買手数料:ノーロードの投資信託を選ぶ もしくはNISA口座で購入する

信託報酬:可能な限り低い投信を選ぶ

購入時の手数料についてですが、先ほど書きましたが、手数料が0円のノーロード投資信託を購入しましょう。

また、ネット証券会社では、NISA口座であれば売買手数料を0円にしている証券会社が増えてきましたので、NISAで購入もおすすめです。

NISA口座については、こちらの記事をご覧ください。

さらに、信託報酬も0.1%代の投信も複数ありますので、ノーロード投資信託との組み合わせが最強です。

上記のように、売買手数料がかからなく、信託報酬が低い投信の購入をおすすめします。

どちらも毎月5万、30年間積み立てて、平均で5%の運用をした場合

| 信託報酬0.1% | 30年後3,382万円(投資元本1,800万円) |

| 信託報酬1% | 30年後2,993万円(投資元本1,800万円) |

どちらも同じ5%の複利運用ですが、信託報酬がたった0.9%違うだけで、389万円の差が付きます。

これだけの差がつくということを覚えておいてください。

利回りが平均的なインデックス投資では、

売買手数料がかからないノーロード投信を買うか、NISA口座で購入する。

信託報酬は極力低い商品を購入する。

まとめ

- インデックス投資の利回りは銀行預金の200倍以上

- インデックスファンドは日経平均などの指数と連動する投資商品であり、リスクが低く、安定した運用ができる

- インデックス投資は少額・分散・低コストで、手間がかからないので、投資初心者が安心して投資できる

- インデックスの投資では一気に資産が増えることがなく、また、投資の知識が付きにくい

- インデックス投資は長期的にはアクティブ投資を上回る結果を出しやすい

- 購入する際は、売買手数料0円となるノーロード投信もしくはNISAで購入し、さらに信託報酬が低い商品を選ぶ

以上、インデックス投資についてでした。

再度、繰り返し記載しますが、

2020年3月現在:コロナショックにより株式市場が暴落し、株価が安定しておりませんが、こんな時こそ、ドルコスト平均法でのインデックス投資が最適です。

長期での投資を考えれば、株価が下がっている今は、積み立て投資の絶好のチャンスです。

ドルコスト平均法でのインデックス投資を始めましょう!

最後まで読んで読んでいただきありがとうございました。